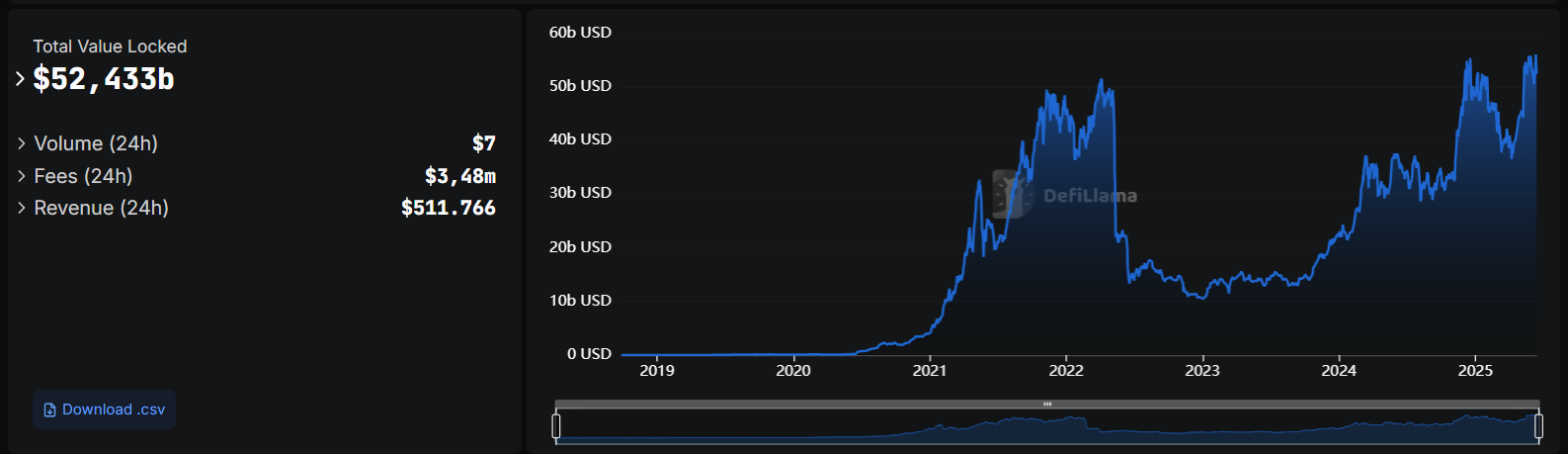

DeFi Lending đã trở thành trụ cột của DeFi, với TVL đạt khoảng 56 tỷ USD vào đầu 2025 – tăng gần 85% so với năm trước. Cần lưu ý rằng toàn bộ hệ sinh thái DeFi hiện có TVL vượt 120 tỷ USD, khẳng định vị thế trung tâm của mảng Lending.

Mảng này phục vụ nhiều mục đích: Lending có thế chấp tài sản, kinh doanh ký quỹ (leverage), thanh khoản stablecoin, farm lợi suất, thanh lý tự động, phát hành stablecoin, và các công cụ phái sinh.

Nhận ngay Voucher Trading từ 15 USDT đến 600 USDT & Đặc quyền truy cập Private Trading Group từ The Block LAB khi hoàn tất đăng ký và KYC tài khoản.

Trong 2025, các xu hướng chính bao gồm: thị trường tăng giá 2024 thúc đẩy nhu cầu vay ký quỹ và tìm kiếm lợi suất cao, trong khi bối cảnh vĩ mô bất ổn khiến người dùng chuyển sang các chiến lược an toàn, hiệu quả vốn cao.

Hệ sinh thái ngày càng phân mảnh, khi Ethereum vẫn chiếm ưu thế nhưng có nhiều chuỗi mới (Base, Sonic, Aptos, …) và giao thức cross-chain phức tạp hóa khả năng tiếp cận cơ hội. Đồng thời, stablecoin và token hóa tài sản được xem như hạ tầng thiết yếu cho tài chính số, thu hút dòng vốn lớn từ các nhà đầu tư truyền thống (ví dụ dòng tiền ETF Bitcoin, quản lý tài sản).

Các mô hình DeFi Lending chính

Lending dựa trên pool: Mô hình truyền thống của DeFi (Aave, Compound) cho phép người dùng gửi tài sản vào pool chung để lending và borrow. Ưu điểm là tự động, minh bạch, không cần KYC; nhược điểm là bắt buộc thế chấp cao, hiệu quả vốn thấp và lợi suất có thể không hấp dẫn. Cũng tồn tại phân mảnh thanh khoản giữa nhiều giao thức và chuỗi.

Lending P2P: Mô hình mới ghép đôi trực tiếp người vay với người lending hoặc sử dụng order book. Ví dụ Morpho (Morpho Blue) chạy như lớp tối ưu trên Aave/Compound, giúp lender và borrower tương tác với tỷ lệ tốt hơn. Các giao thức như Loopscale hay Avon tận dụng order book lending để người dùng tự thiết lập lãi suất.

Lending có xác thực danh tính: Nhắm đến các tổ chức, thị trường này yêu cầu KYC/whitelist và lending dưới mức thế chấp. Ví dụ Maple, TrueFi hay Goldfinch (phiếu lending bằng USD). Các khoản vay dựa trên xếp hạng tín dụng hoặc quan hệ đối tác, phục vụ quỹ đầu tư, tổ chức muốn tiếp cận DeFi trong môi trường “tin cậy” hơn.

Lending tạo stablecoin: Người dùng thế chấp tài sản (ETH, LST, vv.) để mint stablecoin (DAI, GHO, USDS, vv.). Ví dụ MakerDAO với DAI, Aave GHO, các dự án như Sky USDS, Level USD, ResolvUSD. Mô hình này rất hiệu quả về vốn (mint stablecoin giá thấp) và tạo ra tài sản ổn định mới, được dùng rộng rãi trong DeFi.

Các sản phẩm đòn bẩy: Các sàn hợp đồng tương lai vô thời hạn (perpetual DEX) như GMX, dYdX, Hyperliquid cho phép người dùng giao dịch ký quỹ mà không cần vay rút tài sản. Đây là một dạng lending gián tiếp: người dùng thế chấp để mở vị thế ký quỹ. Có hai mô hình chính: sổ lệnh (order book) ví dụ dYdX v4, Aevo, Hyperliquid; và pool thanh khoản như GMX, Vertex, nơi LP gánh chịu rủi ro thay nhà tạo thị trường.

Modular và cross-chain: Xuất hiện các lớp siêu ghép nối/layer tổng hợp nhằm hợp nhất thanh khoản từ nhiều giao thức và chuỗi. Ví dụ, Euler v2 và Soul Protocol (lớp tổng hợp của Oak/Soul) định tuyến tự động giữa Aave, Compound, Morpho, v.v., cung cấp trải nghiệm duy nhất xuyên chuỗi. Những giải pháp này nhắm tới giải quyết thách thức phân mảnh thanh khoản và tiêu chuẩn hóa quản lý rủi ro (ví dụ tính toán các tham số không đồng nhất giữa các chuỗi).

Thị phần và quy mô thị trường

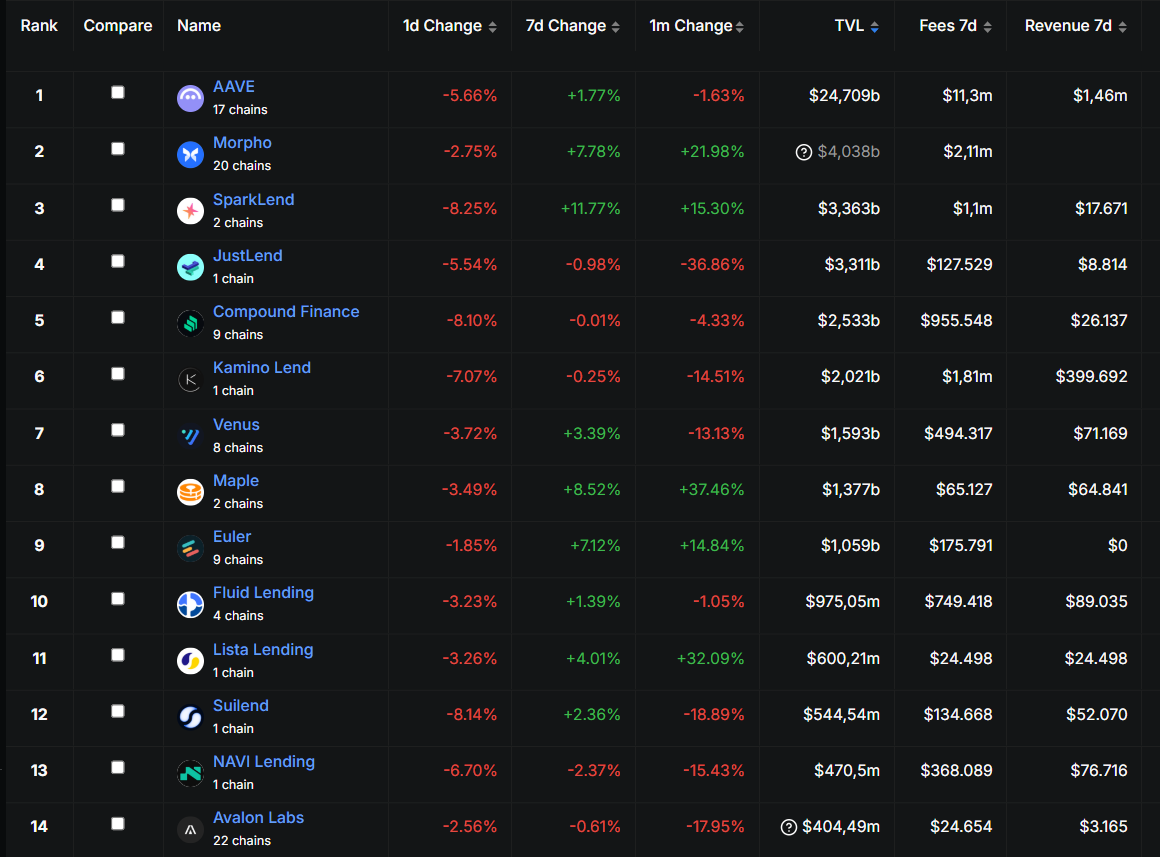

Toàn ngành DeFi Lending đang tăng trưởng nhanh. Aave tiếp tục là “king”, chiếm gần 62% TVL của ngành (~25.6 tỷ USD). Aave đã mở rộng qua nhiều chuỗi EVM (Ethereum, Arbitrum, Base, Sonic, …) nên duy trì vị thế áp đảo.

Các giao thức khác cũng đáng chú ý: Morpho đạt ~3.6 tỷ USD (tăng 81% YoY) nhờ kiến trúc ghép đôi tối ưu; Compound V3 chỉ khoảng 2.7 tỷ USD (đang thu hẹp); Maple tăng vọt lên ~1.16 tỷ USD TVL (tăng 332% trong 2025) cho các khoản vay tổ chức; Fluid Lending quanh 0.93 tỷ USD (tăng 225% YoY) với thiết kế tích hợp DEX+lending. 5 giao thức lớn nhất (Aave, Morpho, Compound, Kamino trên Solana, JustLend trên Tron) chiếm gần 80% tổng TVL, cho thấy thị trường tập trung vào những nền tảng vững chắc.

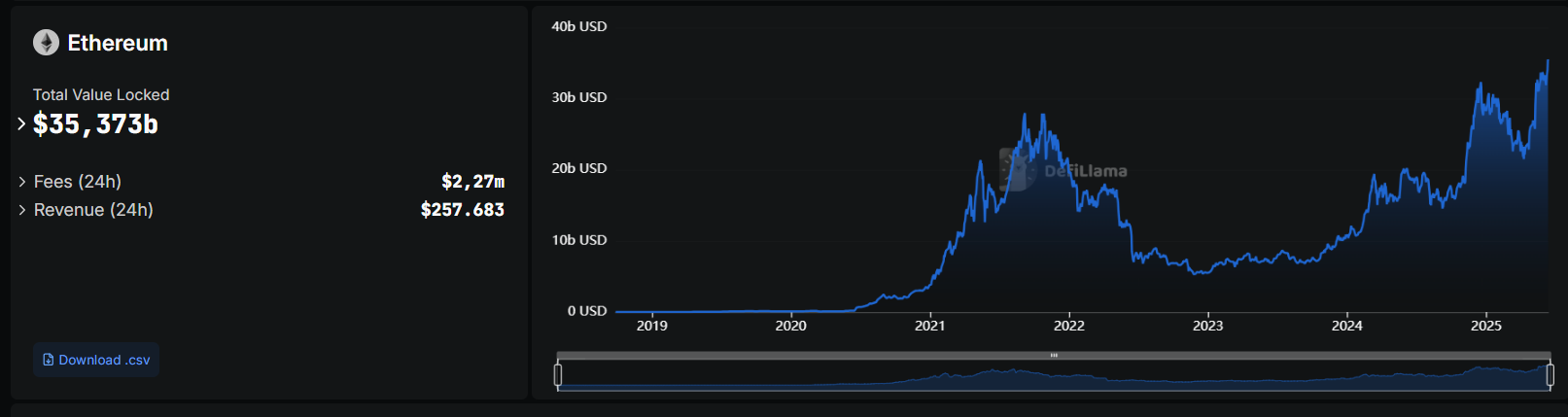

Xét theo blockchain, Ethereum hiện chiếm ~60% TVL lending (~33.7 tỷ USD). Các chuỗi khác như Tron (JustLend), Solana (Kamino, Marginfi) và BNB Chain (Venus) chiếm phần lớn phần còn lại, giúp DeFi lending phát triển đa dạng.

Đáng chú ý, các nền tảng mới chuyên cho DeFi đang thu hút dòng vốn: ví dụ như Base (Layer-2 của Ethereum) đạt ~1.7 tỷ USD TVL (tăng +950% YoY), còn Sonic (Solana/Aave V3) tăng lên ~750 triệu USD trong 2025.

Công nghệ và vốn đầu tư

Stablecoin và token hóa: Các diễn đàn và báo cáo gần đây nhận định stablecoin (đặc biệt là stablecoin sinh lời, token tài sản) và công nghệ token hóa tài chính (tokenized assets) đang trở thành hạ tầng tài chính quan trọng. Ví dụ, nhu cầu token hóa trái phiếu kho bạc, quỹ thị trường tiền tệ đang gia tăng, tạo ra những loại sản phẩm DeFi mới (như tiền tệ hóa USDT dựa trên chiến lược delta-neutral của Ethena).

Sự quan tâm của nhà đầu tư tổ chức: Đầu năm 2025, dòng tiền lớn từ thị trường truyền thống chảy vào DeFi. Bitcoin ETF và chính sách cởi mở hơn của SEC đã kích thích các công ty quản lý tài sản và cố vấn tài chính tìm hiểu DeFi. Theo báo cáo, “lợi ích từ các công ty quản lý tài sản đang gia tăng khi SEC nới lỏng quan điểm với tài sản số”. Nhiều quỹ đầu tư, ngân hàng cũng bắt đầu phát hành sản phẩm token hóa (ví dụ Connexus đã xử lý hơn 2.000 tỷ USD giá trị token hóa) và hỗ trợ hạ tầng DeFi.

Ưu tiên lợi suất và an toàn: Thị trường tăng giá năm 2024 đẩy mạnh nhu cầu vay đòn bẩy, song với biến động hiện tại, người dùng có xu hướng tìm kiếm những tài sản bền vững hơn (như stablecoin lãi suất cố định, tài sản thế chấp an toàn). Công nghệ cũng phát triển theo hướng tối ưu hóa vốn: ví dụ các giao thức CDP tự động điều chỉnh tỷ lệ thế chấp (Aave GHO, Level USD) và các công cụ tổng hợp thanh khoản (như các hợp đồng tổng hợp của Euler, Soul).

Cross-chain: Xu hướng cross-chain rõ nét hơn bao giờ hết. Nhiều giao thức kết nối chuỗi chéo (LayerZero, Connext, Axelar, v.v.) cho phép người dùng vay mượn tài sản giữa các blockchain khác nhau. Nỗ lực này nhằm thu hẹp khoảng cách giữa các thị trường lending phân mảnh – vấn đề mà các giải pháp mô-đun như Soul đang hướng đến.

Rủi ro và thách thức chính

Rủi ro an ninh: Hợp đồng thông minh vẫn là mục tiêu bị tấn công (flash loan, bug…). Mặc dù các giao thức lớn thường được kiểm toán kỹ lưỡng, nhưng bất kỳ lỗ hổng nào cũng có thể dẫn đến thất thoát tài sản lớn. Vụ hack Euler (2023) hay thị trường biến động mạnh cũng nhắc nhở các nhà đầu tư phải đánh giá rủi ro kỹ càng.

Thanh khoản và biến động thị trường: Thanh khoản của các giao thức khá phân mảnh. Sự giảm giá đột ngột của tài sản thế chấp (ví dụ ETH giảm ~22% trong 6 tháng đầu 2025) có thể kích hoạt hàng loạt thanh lý tự động. Dù TVL vẫn tăng được 14.5% trong bối cảnh này, điều đó cho thấy hệ thống còn phụ thuộc lớn vào biến động giá.

Nợ xấu và sự an toàn: Mô hình vay over-collateralized giúp bảo toàn hệ thống, nhưng tích tụ nợ xấu vẫn là rủi ro cấu trúc, như Aave đang phát triển “Umbrella” để dự phòng tổn thất tiềm tàng. Các chỉ số rủi ro (LTV, độ an toàn) phải được theo dõi chặt chẽ để tránh khủng hoảng thanh khoản.

Phân mảnh và quản lý rủi ro: Mỗi giao thức/chuỗi có tham số rủi ro và quy tắc khác nhau, khiến việc đánh giá tổng thể khó khăn. Việc thanh khoản bị “chia nhỏ” trên nhiều pool/chains cũng làm giảm hiệu quả vốn. Những vấn đề này được nhấn mạnh trong các giải pháp tổng hợp mới: “fragmentation across chains and heterogeneous risk parameters” là thách thức lớn của lĩnh vực.

Quy định và pháp lý: Hiện nay khung pháp lý với DeFi vẫn đang trong giai đoạn hình thành. Yêu cầu KYC/AML, xử lý stablecoin hay phân biệt quyền tài sản… là những yếu tố không chắc chắn. Ví dụ, các quy định mới của SEC, MiCA (EU) hay Ngân hàng Trung ương tại nhiều nước có thể ảnh hưởng trực tiếp đến mô hình hoạt động của các giao thức lending.

Áp lực cạnh tranh: Các giao thức nhỏ, đơn chuỗi ngày càng khó thu hút người dùng khi thị trường tập trung vào những nền tảng lớn và đa chuỗi. Điều này buộc cả ngành phải liên tục cải tiến để giữ lợi suất cạnh tranh và giảm thiểu chi phí cho người dùng.

Khu vực dẫn đầu

Bắc Mỹ & Tây Âu: Khu vực Bắc Mỹ (Mỹ) và Tây Âu vẫn dẫn đầu toàn cầu về khối lượng giao dịch crypto, chiếm phần lớn giá trị luân chuyển. Nhiều tổ chức tài chính lớn ở Mỹ, châu Âu đang tích cực tham gia DeFi.

Trung - Nam Á và châu Đại Dương: Theo Chainalysis, 7/20 quốc gia đứng đầu thế giới về áp dụng crypto thuộc khu vực này. Cụ thể, Ấn Độ xếp hạng 1, Indonesia hạng 3, Việt Nam hạng 5, Philippines hạng 8 trên chỉ số áp dụng toàn cầu. Các nước này có lượng người dùng DeFi và stablecoin rất cao, trong đó nhiều nhà đầu tư nhỏ lẻ tìm đến DeFi để gia tăng thu nhập.

Châu Phi cận Sahara: Nigeria nổi lên là “điểm nóng” DeFi toàn cầu. Nước này ghi nhận hơn 30 tỷ USD giá trị giao dịch DeFi trong năm qua – đứng đầu thế giới. Tổng khối lượng giao dịch tiểu lẻ (đều dưới 1 triệu USD) và nhu cầu stablecoin ở đây cao, do khó khăn kinh tế và lạm phát. Nhiều nước khác như Ghana, Nam Phi, Kenya cũng có mức tăng trưởng DeFi ấn tượng (theo Chainalysis, khu vực Sub-Saharan dẫn đầu tăng trưởng DeFi toàn cầu).

Đông Âu: Ukraina và Nga lần lượt nằm trong top 6-7 quốc gia có áp dụng crypto cao nhất thế giới. Mặc dù chịu tác động từ căng thẳng chính trị, hoạt động DeFi tại đây tăng nhanh (tăng trưởng ~40% YoY) nhờ các sàn DEX và cầu nối xuyên biên giới sôi động.

Mỹ Latinh: Khu vực này cũng đang bắt kịp xu thế. Theo Chainalysis, DeFi tại Mỹ Latinh và Đông Âu đang tăng trưởng mạnh, chỉ sau châu Phi về tốc độ tăng trưởng toàn cầu. Một số quốc gia tiền điện tử cao như Argentina, Brazil, El Salvador có cộng đồng DeFi năng động, đặc biệt trong giao dịch ổn định giá và huy động vốn cộng đồng.

Nhận ngay Voucher Trading từ 15 USDT đến 600 USDT & Đặc quyền truy cập Private Trading Group từ The Block LAB khi hoàn tất đăng ký và KYC tài khoản.

Tổng Kết

DeFi Lending năm 2025 đã chứng minh được sức mạnh của DeFi Lending khi đạt quy mô TVL kỷ lục và phát triển đa dạng mô hình từ pool lending, P2P đến mint stablecoin.

Tuy nhiên, cạnh bên cơ hội sinh lời cao, ngành vẫn phải đối mặt với những thách thức về bảo mật smart contract, khung pháp lý chưa rõ ràng và sự phân mảnh thanh khoản trên cross-chain.

Theo mình, việc áp dụng AI để giám sát rủi ro tự động và tối ưu lãi suất sẽ nâng tầm chất lượng dịch vụ, trong khi sự hợp tác ngày càng mật thiết với ngân hàng, quỹ đầu tư truyền thống sẽ mang lại tính ổn định lâu dài. Đồng thời, cải thiện trải nghiệm người dùng—giảm thiểu rào cản thế chấp, đơn giản hóa giao diện—sẽ giúp DeFi Lending thực sự dân chủ và dễ tiếp cận với mọi đối tượng.

Mình tin rằng, khi công nghệ, quy định và cộng đồng cùng tiến bộ song song, DeFi Lending sẽ trở thành lựa chọn an toàn và hiệu quả cho cả nhà đầu tư retail lẫn tổ chức.